Dịch vụ tiết kiệm "lãi khủng" Apple Savings Account: Bốn ngày thu về gần 1 tỷ USD

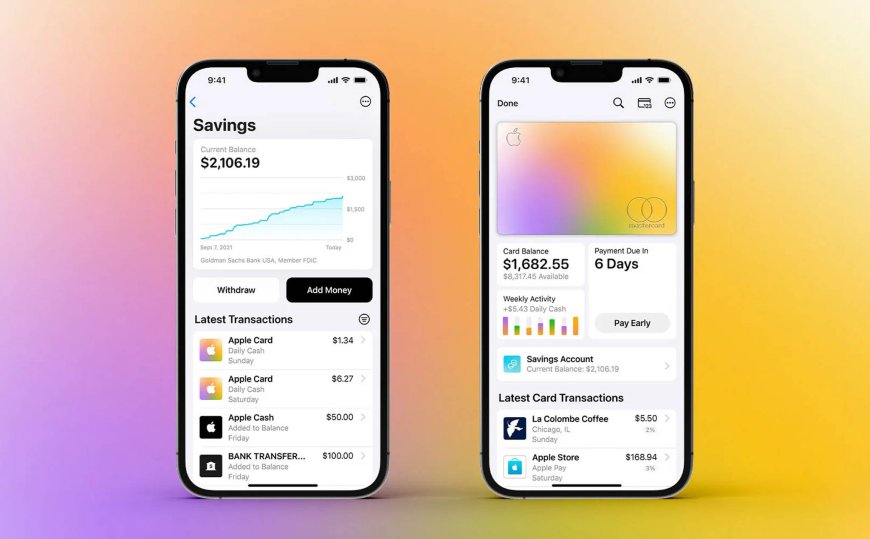

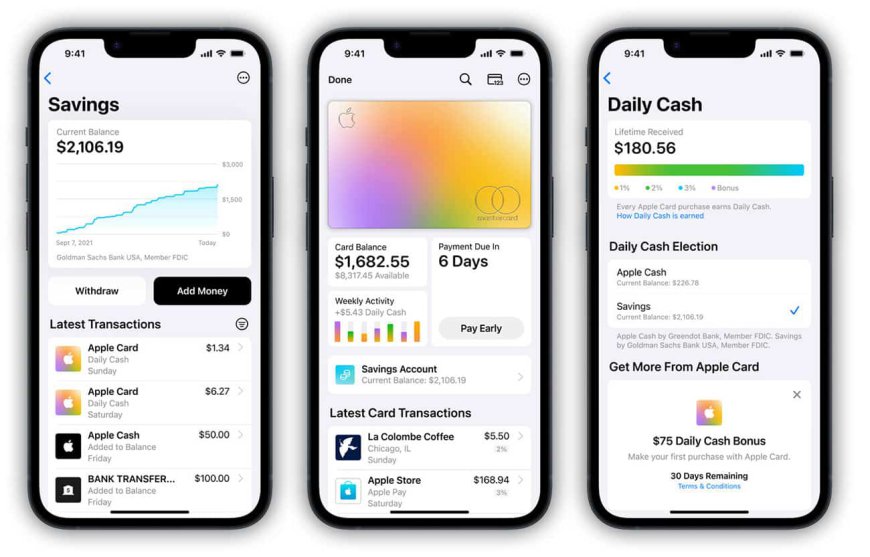

Giữa tháng 4, Apple mở dịch vụ tài khoản tiết kiệm với lãi suất 4.15%, vẫn được hậu thuẫn từ mảng ngân hàng tiêu dùng của Goldman Sachs, giống như chiếc thẻ tín dụng Apple Card đang được vận hành.

Forbes dẫn nguồn tin giấu tên trong nội bộ tập đoàn, nói rằng chỉ sau 4 ngày ra mắt dịch vụ Apple Savings Account, số tiền từ khoảng 240 nghìn tài khoản tiết kiệm của người dùng iPhone mở đã đạt ngưỡng trên 990 triệu USD.

Theo giới hạn của Federal Deposit Insurance Corporation, cơ quan quản lý và bảo hiểm khoản tiền gửi của người dân Mỹ, những khoản tiết kiệm mới không được vượt qua 250.000 USD. Nếu nguồn tin của Forbes là chính xác, thì tính trung bình mỗi tài khoản Savings Account, người dùng gửi vào đó hơn 4.100 USD.

Ngưỡng APY của Apple, viết tắt của Annual Percentage Yield, khoản lãi suất 4.15% một năm là con số rất cao so với mặt bằng chung tiền gửi tiết kiệm hiện giờ tại Mỹ. Trang Bankrate hàng tuần có tham khảo lãi suất tiết kiệm của nhiều ngân hàng lớn ở Mỹ, và con số trung bình họ đưa ra chỉ là 0.26% một năm. Điều này nghĩa là Apple hứa lãi suất tiền gửi của người dùng tại Mỹ cao hơn 15 lần so với con số trung bình.

Cũng có những ngân hàng và dịch vụ tài chính cho người tiêu dùng khoản lãi hàng năm rất cao, ví dụ Bask Bank (4.75%) hay chính dịch vụ tiêu dùng của Goldman Sachs mang tên Marcus, lãi tiết kiệm 3.9% một năm. Nhưng APY trung bình của các ngân hàng và dịch vụ tiền gửi ở Mỹ thấp vì có những nơi lãi chỉ ở mức 0.15% như Wells Fargo, hay Bank of America lãi chỉ có 0.01%.

Con số của nguồn tin nặc danh chứng minh được một điều, chỉ mất vài ngày, Apple từ một tập đoàn bán sản phẩm công nghệ cũng như dịch vụ trực tuyến, đã trở thành một cái tên mới trên bản đồ ứng dụng fintech toàn cầu. Thứ 4 tới, Apple sẽ công bố báo cáo tài chính quý I năm 2023. Bên cạnh doanh số iPhone hay MacBook, khá chắc Apple sẽ đề cập nhiều đến dịch vụ Savings Account họ vừa cho ra mắt vào trung tuần tháng 4 vừa rồi.

So với Apple Card, Apple Savings Account vận hành theo kết cấu nghiêm ngặt hơn nhiều. Lấy ví dụ chiếc thẻ tín dụng của Apple, được Goldman Sachs chống lưng, không áp phí thường niên hoặc những khoản phạt chậm đáo hạn, thay vào đó người dùng chỉ cần một chiếc iPhone chạy iOS 12.4 trở đi, một tài khoản Apple ID và một tài khoản iCloud hợp lệ. Lãi suất khoản vay tiêu dùng từ Apple Card dao động từ 16 đến 27%, dựa vào tình trạng tín dụng của mỗi cá nhân. Còn trong khi đó, Apple Savings Account thì hướng tới những người dùng, hay đúng hơn là những fan trung thành của thương hiệu.

Cũng có yếu tố bất lợi khi Apple quyết định tận dụng sức mạnh của hệ sinh thái với hàng tỷ thiết bị, hàng tỷ người dùng trung thành trên toàn thế giới. Mở rộng sang mảng fintech, rất có thể Apple sẽ một lần nữa bị rơi vào tầm ngắm của các nhà quản lý chống độc quyền trên toàn thế giới. Khi dịch vụ tiền gửi lãi suất cao như vậy, ở khía cạnh người tiêu dùng, nếu đáp ứng đủ điều kiện, thì sẽ rất ổn. Nhưng ngược lại, thị trường ứng dụng fintech sẽ rất khó cạnh tranh với một ông lớn như Apple. Nói vậy hơi hạ thấp tầm cỡ của Apple, tập đoàn sở hữu giá trị vốn hóa cao nhất hành tinh tính đến thời điểm hiện tại.

Đấy là còn chưa kể đến Goldman Sachs. Tháng 1/2023, có một báo cáo nói rằng kể từ khi hợp tác với Apple cho ra mắt chiếc thẻ Apple Card, mảng tiêu dùng của Goldman Sachs đã lỗ 1 tỷ USD. Điều này chỉ ra được vài vấn đề.

Thứ nhất, mục tiêu của Goldman Sachs ở tầm ngắn hạn có thể phù hợp với tầm nhìn của Apple, đó là lôi kéo một thị trường người dùng thiết bị Apple lên đến 2 tỷ người trên toàn thế giới. Làm gì có ai lại nói không với một thị trường mà cứ 4 người trên trái đất lại có 1 khách hàng tiềm năng? Nhưng dần dần, mục tiêu của Goldman Sachs, như mọi ngân hàng đầu tư khác vẫn phải là kiếm tiền.

Thứ hai, Apple sở hữu nhiều mảng kinh doanh khác, với những cỗ máy in tiền như iPhone hay MacBook. Goldman Sachs thì lại muốn thâm nhập vào thế giới tài chính tiêu dùng, kiếm lời từ đối tượng trung lưu vừa đông vừa có sức mua mạnh. Xét đến khía cạnh kinh doanh, Apple Card lỗ thì Goldman Sachs phải chịu thiệt về mặt tài chính, lời ăn lỗ chịu, thậm chí đi đòi nợ hoặc áp hạn mức cũng là họ làm hết. Còn danh tiếng của một dịch vụ thẻ “không phí, không phạt” thì Apple gần như được hưởng hết.

Đã có nhà phân tích nói rằng, Goldman Sachs trong quý II năm 2022 có tỷ lệ thua lỗ ở mảng thẻ tín dụng đạt ngưỡng 2.93%, tệ nhất trong số những đơn vị phát hành thẻ, và tỷ lệ còn cao hơn cả những đơn vị cho vay dưới chuẩn. Vấn đề nằm ở chỗ, Apple không phải lo về chuyện ấy, vì họ và Goldman đã có thỏa thuận. Thành ra nhiều nhà phân tích thị trường cho rằng, lỗ vài tỷ USD đối với Apple không phải vấn đề, nhưng với Goldman Sachs, nó lại là một vấn đề lớn, và đưa ra quan điểm rằng ngân hàng đầu tư nổi tiếng này đang không màng lợi nhuận để gom đủ thị trường đầy tiềm năng với 2 tỷ người dùng iPhone trên toàn thế giới.

Theo Gizmodo

Bạn nghĩ sao ?

thích

0

thích

0

Không thích

0

Không thích

0

Love

0

Love

0

Funny

0

Funny

0

Angry

0

Angry

0

Sad

0

Sad

0

Wow

0

Wow

0